“本当にうちは大丈夫?!増加する相続税無申告トラブル”の記事において、相続税を本来申告すべき人たちが申告をせずに調査で指摘される件数増加の実態とともに、事前に対策をすることでのちに相続人が支払うことになる相続税を大幅に減額することが可能であることについて触れました。

事前の対策といっても、かなり大掛かりなものから、専門家への依頼なしにすぐにできてしまうようなものまでさまざまあります。

今回は、そんな対策の中ではもっとも身近である生前贈与についてです。

贈与とは“持っている財産を誰かに渡すこと。”

このようにとてもシンプルな行為だと思いますが、一歩間違えれば贈与として認められず、せっかくの対策も水の泡となってしまうことも…。

そのようなことがないように、贈与の基本を確認しておきましょう。

贈与で相続税が減額されるしくみ

まず生前贈与によって相続税が減額されるしくみについての確認です。

相続税は、亡くなった人(被相続人)の亡くなった時に持っていた財産を受け継いだ人が支払う税金です。

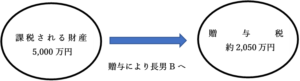

例えば、被相続人Aの課税対象になる財産(※)が現金5,000万円で法定相続人が長男Bのみだった場合、納めるべき相続税額は800万円になります。

※相続・遺贈により取得した財産の合計額から基礎控除(3,000万円+法定相続人1人あたり600万円)を差し引いた後の財産

亡くなった時に持っていた財産に課税されるということは、亡くなる前にその財産を誰かに渡しておけば(=生前贈与)その財産については相続税がかからないわけです。

しかし、現金5,000万円を一括で長男Bに贈与したとすると、なんと約2,050万円(※)もの贈与税を支払わなくてはなりません。

贈与税は相続税より高いのです。

※父から子への贈与などに用いられる特例税率を使用しています。

そこで贈与税の基礎控除110万円を利用します(=暦年贈与)。

贈与を受ける人は誰でも一人あたり年間で110万円の基礎控除額があります。

つまり1年の間に贈与を受ける金額が110万円以下だったら贈与税がかかりません。

したがって長男Bに毎年110万円ずつ贈与していけば、800万円かかるはずだった相続税または約2,050万円かかるはずだった贈与税が節税できるというわけです。

5,000万円÷110万円=45年以上!ということで現実的ではありません。

しかし少しでも多く生前贈与をしておくことで、後の相続税の額は大きく変わってきますので、着手するなら早め早めがいいですね。

さらに長男Bの他に次男Cや長女Dがいる場合には、それぞれに毎年110万円ずつ贈与することも可能なので、より早く贈与が進むことになります。

注意①

財産をあげる人は110万円を何人にでもあげることができますが、贈与税を0円にするためには、もらう側は1年間でいろいろな人から受けた贈与の合計を110万円以下に抑える必要があります。父から110万円、母からも110万円の場合は贈与税がかかります。

注意②

財産をあげる人の死亡の日以前3年以内の贈与は、相続税の課税対象になります。

そもそも贈与って?

贈与って自分の持っている財産をあげることでしょ?簡単ですね。

しかし、もう少し詳しく見てみると

贈与とは、当事者の一方が自己の財産を無償で相手方に与えるという意思を表示し、相手方がこれを受諾することにより成立する片務契約をいう。(民法549)

財産をあげる人の「はい、どうぞ!」という意思だけでなく、もらう人の「はい、もらいます!」という意思も必ず必要になってきます。

ということは親が子の名義で作った本人も存在を知らないような口座に、毎年毎年110万円ずつ送金してもそれは贈与には該当しないことになります。

贈与に該当しなければ、いくら現金は子名義の口座に移っていても親の財産と指摘されてしまう可能性が高く、被相続人Aの財産として相続税の課税対象となってしまいます。

贈与として認められるために

確認した通り、贈与にはお互いの“意思”が必須です。

あげる側ともらう側できちんと意思疎通できていても、何も証拠がないといざ調査になったときに慌ててしまいます。

そこでこの資金の移動がお互いの意思によるものだと何かしらの証拠を残しておくと安心です。

例えば

①現金で渡すのではなく、もらう人の普段使っているような口座に送金する

②贈与契約書を作成する

③あえて110万円をすこし超えるような贈与をして、贈与税の申告をする

などがあげられます。

“相続税対策”と聞くとなんだか難しそうなイメージですが、生前贈与ならだれでも簡単にスタートできますね!