所得税の青色申告制度には数々の特典があることをご存知ですか?

すでに青色申告をしているという場合にも、まだ利用しきれていない青色申告の特典があるかもしれません。

そこで今回は青色申告をすることにより受けられる特典を中心に、青色申告制度の概要を確認してみましょう。

そもそも青色申告って?

所得税の申告には青色申告と白色申告があります。

白色申告では収入と経費をそれぞれ集計し、収入から経費を差し引き1年分の所得を計算し申告します。

一方、青色申告とは、日々の売上や支払いなどの取引を記帳し、それをもとに所得を計算し申告します。またその取引に係る書類等を7年間*保管しておく必要があります。

*請求書など一部の書類については保管期間が5年のものもあります。

取引ひとつひとつを記帳したり書類を保管したりと青色申告は白色申告に比べて手間はかかりますね。しかし、このような手間をかけてより正しい所得を計算する青色申告者は、白色申告にはない数々の特典を受けることができるのです。

青色申告の特典

青色申告をすることで受けられる主な特典は次の通りです。

青色申告特別控除

記帳の方法によって55万円(65万円)か10万円いずれかの金額を所得から控除することができます。

55万円控除

55万円控除の適用を受けるためには、日々の取引を複式簿記により記帳し、これをもとに貸借対照表と損益計算書を作成し確定申告書に添付する必要があります。また申告期限内に確定申告書を提出しなければなりません。55万円控除は不動産所得か事業所得のある事業主に限られます。

※65万円控除を受けられる場合

55万円控除に該当する事業主が、帳簿書類を電子帳簿保存している場合又は電子申告により申告書を提出している場合には、65万円の控除を受けることができます。

10万円控除

55万円(65万円)特別控除対象者以外の青色申告者は10万円控除となります。

複式簿記によらない家計簿のような簡易的な記帳の場合や山林所得の場合が該当します。

例えば課税所得金額が300万円の人の場合、青色申告特別控除なしでは納付する税額は住民税も合わせて502,500円です。

<計算式>

①3,000,000円×10%-97,500円=202,500円(所得税)

②3,000,000円×10%=300,00円(住民税)

①+②=502,500円

10万円の特別控除を受けると482,500円(-2万円)、55万円控除で392,500円(-11万円)、さらに65万円控除で372,500円(-13万円)と納税額が減少します。

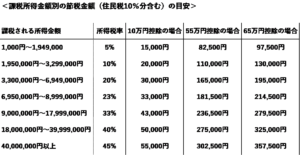

課税所得金額別の節税効果の目安は下記表のとおりです。

青色専従者給与

青色申告をしている事業主と一緒に暮らす配偶者などの家族に対する給与を必要経費にすることができる制度です。家族が事務的な仕事などを手伝っているケースは多くあるかと思います。通常、同一生計の親族に給与を支払っても経費にすることはできませんが青色専従者給与の届出をすることで、一緒に暮らす家族に対する給与も経費として計上できるようになります。一般的に妥当だと認められる範囲内で支給することができるので、金額によってこちらの特典も大きな節税効果を生んでくれます。(配偶者控除や扶養控除は利用できなくなります。)

貸倒引当金の設定

貸倒れによる損失の見込み額として、事業年度末日の事業所得に係る売掛金や貸付金の残高に対して、最大5.5%の貸倒引当金を必要経費として計上することができます。

純損失の繰越しと繰戻し

純損失の繰越とは、赤字になった場合にその損失を翌年以降3年間繰り越し、翌年以降の利益と相殺できる制度です。

一方繰戻しでは、前年も青色申告をしている場合には、損失を前年に戻して前年に支払った所得税の一部の還付を受けることができます。

期間限定の特典

上記のほか、期間限定で受けることができる制度もあります。そのうち一部をご紹介します。

少額減価償却資産の特例

30万円未満の資産を取得した場合に、資産計上せず一括で経費処理することができます。

投資促進税制

一定の機械装置やソフトウエアなど生産性を高めるような資産を取得した場合に特別償却もしくは税額控除を受けることができる制度です。

所得拡大促進税制

賃上げをした場合に要件を満たすときは、一定額の税額控除を受けられる制度です。

青色申告するためには申請が必要

すでに開業していて今後青色申告をしたいという場合には、その年の3月15日までの「青色申告承認申請書」を税務署に提出しなければなりません。令和3年分から青色申告したい場合、令和3年3月15日までに申請が必要です。

新たに開業した場合の申請書の提出期限は、業務を開始した日から2月以内となります。

最後に

今回は青色申告をすることで受けられるメリットを中心に確認しました。

青色申告の申請・記帳・帳簿の保存という手間はあるものの、最大の特典である特別控除55万円(65万円)を活用すると大きな節税になりますね。複式簿記なんて全然分からない!という方でも、比較的低価格で簡単に操作できる会計ソフトも販売されているので、55万円や65万円の特別控除にチャレンジしてみる価値はあるでしょう。

また事業や所得の規模が大きくなっている事業主の方は、税理士に相談してみるというのもひとつです。投資促進税制や所得拡大税制などは判定が複雑ではあるものの、活用すれば納税額を大きく減少できる場合もあります。