個人事業主が法人成りする理由のひとつに節税対策があげられます。なんとなく払う税金が少なくなりそうというイメージはあるものの、なぜ節税になるのか…?

実はこれとても複雑な問題なのです。

家族構成、事業の規模などひとりひとり状況は異なり、それぞれに合った方法でシミュレーションをする必要があります。

残念ながら○○円以上の利益なら、法人成りすべき!という明確な基準は示すことができませんが、節税になるしくみを理解しておくことは大切です。

今回は、法人成りして節税になる基本的な5つの理由について解説します。

所得税と法人税は税率が違う

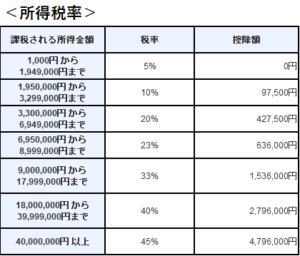

所得税は所得が大きくなればなるほど税率も上がります。下記の税率表のとおり、最大で45%の所得税が課税されます。これに住民税10%、事業税5%を合わせると60%にもなります。

(引用:国税庁HP)

(引用:国税庁HP)

一方で法人税は普通法人の場合一律で23.2%です。

※資本金1億円以下などの一定の要件を満たす中小法人は年800万円までの所得については税率15%となります。

法人税の本税のほか地方法人税や法人住民税なども考慮すると、中小法人の実効税率は22%前後~35%前後におさまります。

所得税率が法人税率を逆転するころは、会社設立検討のタイミングでもあります。

給与所得控除が使える

個人事業主の場合、利益から税金を支払った残りが手元資金になります。会社の場合には会社の経費として代表者へ給料が支払われます。この給料には所得税がかかりますが、給料の額面に対して所得税がかかるわけではなく、一定額を控除した金額に対して所得税がかかります。

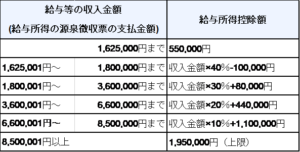

給与所得控除額は下記のとおりです。

(引用:国税庁HP)

個人事業主にも青色申告特別控除の制度がありますが、控除額は最大で65万円です。

給与所得控除の場合には最大195万円もの控除を受けることができます。

注意点

会社を設立すると社保への加入が義務付けられます。会社と被保険者本人とが半分ずつ保険料を負担することになりますが、この合計の保険料は国保と比べると倍増します。

所得税は減ったけど、保険料が大幅に増加した。ということになりますので給料の額を決める際には、税額だけでなく保険料も考慮に入れる必要があります。

家族にもお給料が払える

法人の場合には家族を役員や従業員にして、給料を払うことができます。代表ひとりで給料を受け取るよりも、所得がそれぞれに分散されますので税率が下がり、一家全体でみると支払う税金を抑えられる場合があります。

青色申告した人は家族に給料を払って節税することができる!の記事でご紹介したとおり、個人事業主も同居する家族に専従者給与を支給することができます。ただし、“専従者給与”という通り、専らその業務に従事している必要があるなど要件が厳しくなります。

また会社から家族に対してお給料を支給した場合には、所得等の要件を満たせば配偶者(特別)控除や扶養控除を受けられるというのがもう一つのメリットです。

※個人事業主が家族に1円でも専従者給与を支払うと、配偶者控除等は受けられなくなります。

退職金制度

会社を設立すると、勇退などの時に退職金を支給することができます。

退職所得にも所得税はかかりますが、勤続年数によって金額が決まる退職所得控除額もあり税制上優遇されているのです。社会保険料や所得税を抑えるために毎月の給料を低めに設定し、将来退職金として受け取るとようにすると、長期的に見て節税をすることが可能です。

※個人事業主にも小規模企業共済という退職金制度があります。

参考:個人事業主の退職金?!節税しながら将来の資金を形成する方法

消費税免税期間が2年延びる

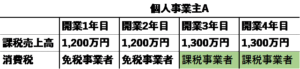

開業後2年間は基本的に消費税が免除されます。3年目以降については2年前の売上高が1,000万円を超えると消費税を納める義務が発生します。

下記の例の場合、開業1年目の課税売上高が1,000万円を超えているので開業3年目は消費税の課税事業者となります。

個人事業主が会社を設立すると、この2年がリセットされますので免税事業者である期間が2年間延びることになります。

会社設立の際にはシミュレーションを

今回は法人成りをして節税になる基本的な理由5点について確認しました。

所得税と法人税との税率の違いや、家族内での所得の分散また退職金制度などを使うと節税につなげることは可能です。

しかし法人成りすることにより、保険料の支払いが増加したり税理士報酬が発生したりと、今までなかった費用が出てくることに注意が必要です。

法人成りをうまく活用したい場合には詳細なシミュレーションが必要になりますので、専門家へ相談するのがよいでしょう。