事業年度が終わると作られる決算書、詳しく読んでいますか?

数字ばかり並んでいて難しそうと敬遠されがちな存在です。

しかし会社の成績表や健康診断書とも呼ばれるように、決算書には会社の状態を知るための情報が詰まっています。

読み込んで完璧に経営分析をするとまではいかないまでも、会社にとって大切な情報を決算書から読み取る技術はあるに越したことがありません。

今回は経営分析の第一歩として、会社の財務状況の健全性を読み取ることができる指標「流動比率」と「自己資本比率」について確認してみましょう。

決算書とは

決算とは事業年度末日の財産状況を明らかにし、その事業年度の経営成績を計算する作業です。

この決算作業を通して作成されるのが決算書で、貸借対照表や損益計算書、キャッシュフロー計算書、株主資本等変動計算書などから構成されています。

貸借対照表:事業年度末日における財務状況(資産・負債・純資産)の状況を表す書類

損益計算書:事業年度の経営成績を表す書類

キャッシュフロー計算書:事業年度のキャッシュの増減を表す書類

株主資本等変動計算書:貸借対照表の純資産の変動を表す書類

このように各書類は、それぞれ別の役割を担っています。

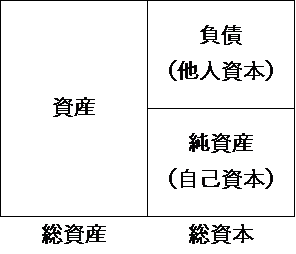

貸借対照表の中身

流動比率や自己資本比率は決算書のうち、貸借対照表から確認できます。

まずは貸借対照表の中身がどうなっているのか見てみましょう。

資産とは、現預金のほか売掛金や商品在庫、建物や機械等の設備などプラスの財産です。

資産とは、現預金のほか売掛金や商品在庫、建物や機械等の設備などプラスの財産です。

負債とは、買掛金や借入金など返さなければいけないマイナスの財産です。

そして純資産とは、事業を開始したときの元手とこれまで積み上げてきた利益の合計です。

借入をして新たに設備投資したり商品在庫を増やしたりと、事業規模が大きくなるほどこのボックスも大きくなっていきます。

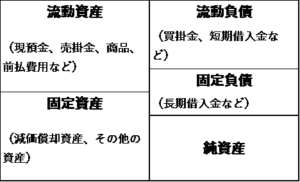

流動比率:短期的な資金繰りは大丈夫?

貸借対照表の中身をさらに詳しく見てみると、次のようになります。

資産は流動資産と固定資産に、負債は流動負債と固定負債に分けられます。

流動とは1年以内のという意味で、流動資産の場合は1年以内に現金化されるもの、流動負債の場合は1年以内に支払わなければならないものがここに分類されます。

つまり流動資産のボックスが流動負債のボックスよりも大きければ、1年以内に支払い期限がくる債務の支払いが可能ということが分かりますね。

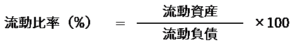

このボックスのバランスを数字で表したものが流動比率で、次のとおり計算します。

流動比率を計算すれば、短期的(1年以内)の資金繰りにどの程度余裕があるのか確認することができます。

流動比率が100%を超え、高ければ高いほど資金繰りは安定します。

しかし100%を超えていたとしても、流動資産の内訳に商品在庫が多い場合や、取引先からなかなか回収できていない売掛金がある場合など、流動資産に入っているけど1年以内に現金化されない可能性がある資産が多いときには注意しなければなりません。

比率とともに流動資産の中身も確認しましょう。

自己資本比率:財務状況は健全か

自己資本比率とは、総資本のうちに自己資本の占める割合をいい、次のように計算します。

![]()

自己資本比率からは、資金調達の方法が健全かどうかをチェックすることができます。

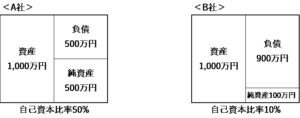

上記の二つの会社はどちらも1,000万円の資産を持っている点は同じですが、その資産の取得のための調達方法が異なっています。

A社は、500万円を借入し残りの500万円は自己資金で賄っています。A社の自己資本比率は50%です。

一方B社は900万円を借入れし、残りの100万円を自己資金で賄っています。B社の自己資本比率は10%です。

自己資本比率が高ければ高いほど、他人資本への依存度が低く健全な財務状況といえます。

一般的に、自己資本比率が40%を超えると倒産のリスクが低く、50%を超えると優良企業と言われています。

10%を下回ってくると危険信号となり、対策を行う必要があります。

事業を発展させていく上で借入れは必要なことです。しかし他人資本に頼りすぎていないか、自己資本比率で確認してみましょう。

最後に

今回は決算書の貸借対照表から、会社の財務状況の安全性・健全性を把握する指標である流動比率と自己資本比率を確認しました。

黒字決算なのになんだか資金繰りが苦しい、などの経営に関する悩みの解決への糸口は決算書に隠されています。

経営の問題点や解決方法はそれぞれの会社で違うもの。決算書の中に問題点を見つけたけれど、どうしたらよいのか分からない…そんなときはぜひご相談ください。

弊社では毎月の訪問による巡回監査を行っており、決算時に限らずタイムリーに問題解決に着手することも可能です。

コロナ問題の影響が大きい今だからこそ、会社の数字に目を向けてみませんか?